2022致股东函

从左至右:总裁兼首席运营官温泽恩(John Waldron)、董事长兼首席执行官苏德巍(David Solomon)、首席财务官Denis Coleman

各位股东:

回顾2020年1月,当我们在西街200号的高盛纽约总部礼堂举办首个投资者日时,我和管理层团队阐述了全面的战略来增强业务实力,促进公司增长:第一,投资于核心业务。第二,寻求资产管理、财富管理、交易银行和消费银行四大领域的业务增长。第三,提升运营效率。此外,高盛首次公开设定了全公司层面的财务目标,以便投资者监督我们的工作。

2023年2月,我们举行了第二个投资者日,在公司成长的进程上迈出了新步伐。过去三年诚然十分特别,当我们在2020年1月与投资者当面交流时,没人会料到数周后新冠疫情的来袭,及其对全球经济带来的严重破坏。即使在今天,我们仍处于一个充满不确定性的环境:乌克兰战争搅乱能源市场,通胀加剧引发货币紧缩。

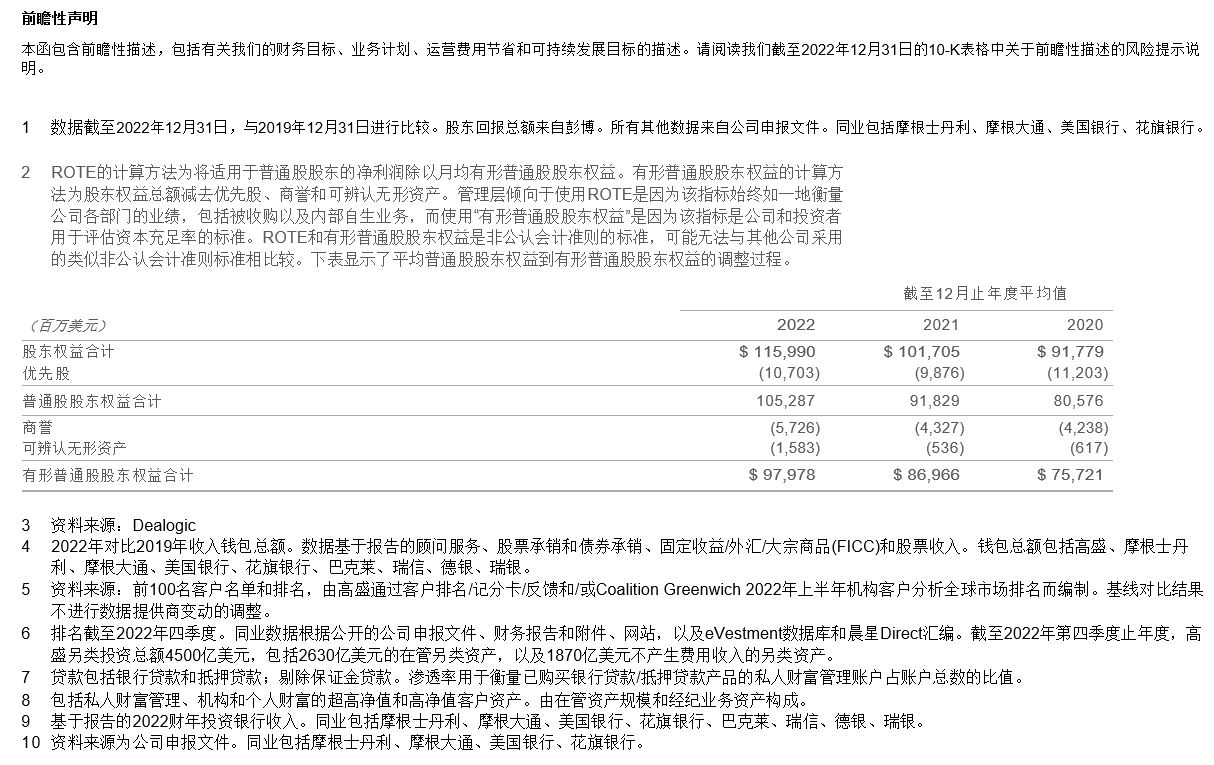

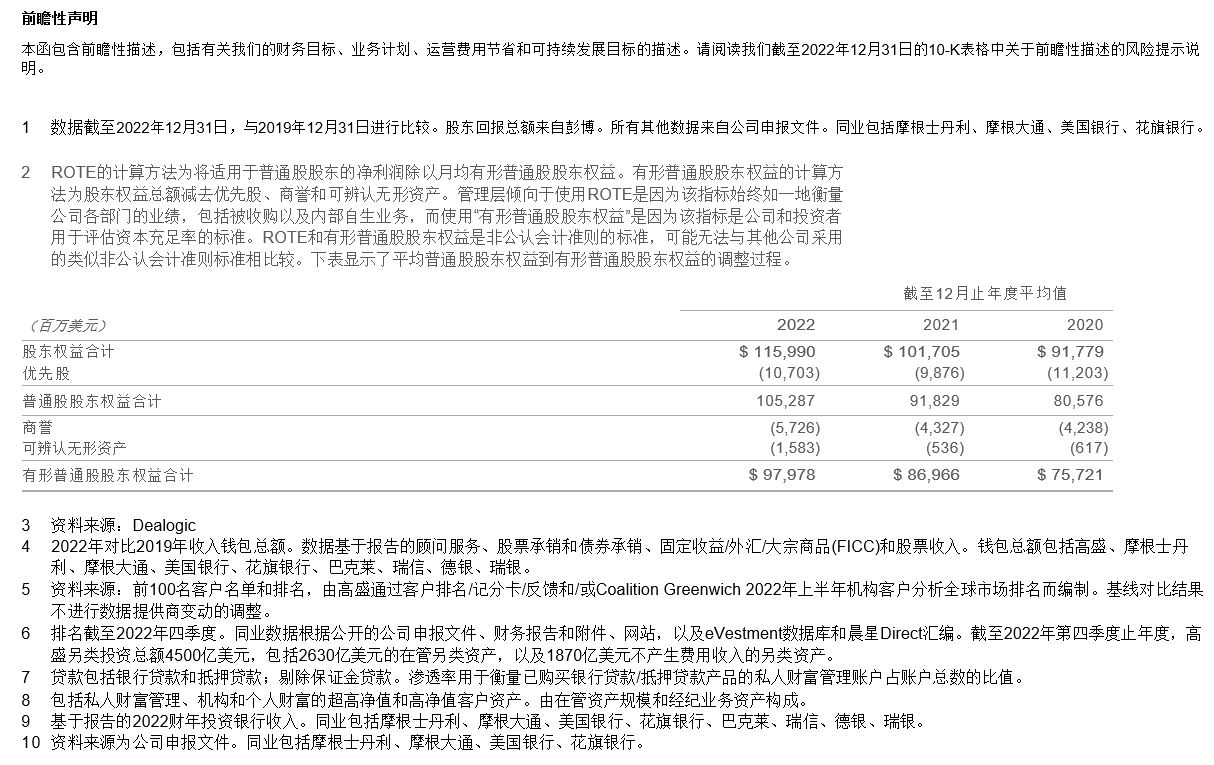

尽管如此,我们持续专注于股东利益,对此,我为高盛近年来所取得的成就感到自豪。自2020年首次投资者日以来,高盛的股东总回报率为60%,大幅超越同业平均水平。(注释1)高盛的每股账面价值增长了近40%,约为最接近同业竞争对手的两倍。1我们的每股收益增长了40%以上,并已向普通股东提供了近180亿美元的资本回报。我们过去三年的平均回报率符合公司目前14%–16%的平均普通股本回报率(ROE)目标及15%-17%的有形普通股本回报率(ROTE)目标。(注释2)

毫无疑问,从高盛2022年业绩来看,过去一年的运营环境充满挑战。曾于2021年表现良好的业务组合在去年承压,直面资本市场发行活动低迷、股票和固定收益资产价格下跌等挑战。与此同时,我们继续在收购和技术方面进行战略投资,这些投资对公司加强长期实力而言至关重要,但也会影响短期的财务表现。

尽管困难重重,我们仍在2022年为股东实现了回报。净收入为474亿美元,净利润为113亿美元,稀释每股收益为30.06美元。平均普通股本回报率为10.2%,有形普通股本回报率2 为11.0%。公司每股账面价值增长了6.7%,并持续取得重大战略进展。因此,尽管在股票发行触及近20年来低位的宏观环境下,我们的业绩仍优于三年以前。

接下来,我们将详细介绍业务情况以及当下进展,我们的战略也反映了高盛的目标宗旨:高盛致力于成为全球最卓越的金融机构,并坚持“合作精神、客户至上、诚信为本、追求卓越”的核心价值观。成就卓越绝非天赋,而是依靠持续的学习精进。长久以来,高盛专注于为客户提供超预期的服务。

高盛的独特竞争力源于卓越的人才。在我与全球各地客户会面的过程中,总有人提及我们优秀的员工。诚然,没人能预料到过去三年的挑战,但他们仍以辛勤、创意和决心勇敢应对,我很高兴能与他们携手同行。此外,能与专注于执行策略的管理层团队共事,也是我莫大的荣幸,他们当中包括高盛总裁兼首席运营官温泽恩(John Waldron)、首席财务官Denis Coleman 以及全体管理委员会成员。

迈向成功绝无坦途,必会充满各种挑战,但我们将满怀精力、热忱和决心奔向2023年,为股东带来回报。

“一个高盛”

聚焦客户需求是高盛的战略核心。我们相信,为客户提供卓越服务,将在增强自身业务实力的同时为股东创造回报。为了体现对客户的坚定承诺,我们于2019年启动了“一个高盛(One Goldman Sachs)”发展战略。

在当下日益复杂的全球环境下,“一个高盛”体现了我们为客户提供卓越服务的组织理念。该理念将客户置于一切工作的中心,发挥我们在所有业务领域的知识和专业,以更加整合、全面的方式为全球客户提供支持。

如今,我们的合伙人负责整个公司范围内的客户关系,为推动“一个高盛”理念,他们建立了专门的团队,汇聚全公司的专家和思想领袖资源为客户服务。该战略不仅为我们多方面业务带来增长,更重要的是,为客户提供最优资源正是我们为其创造价值的方式。“一个高盛”已不仅是一项尝试,我们相信这一理念可以适用并扩展到更广泛的客户群体中来。

战略重组

在2022年12月,在重申以客户为中心的承诺基础之上,我们将公司业务重组为三个板块:1)全球银行及市场;2)资产及财富管理;3)平台解决方案,其中我们整合了两条业务线:交易银行和消费平台,包括我们的消费卡合作伙伴们和GreenSky。该战略举措旨在帮助公司更好地应对不同市场周期,持续创造更优回报。

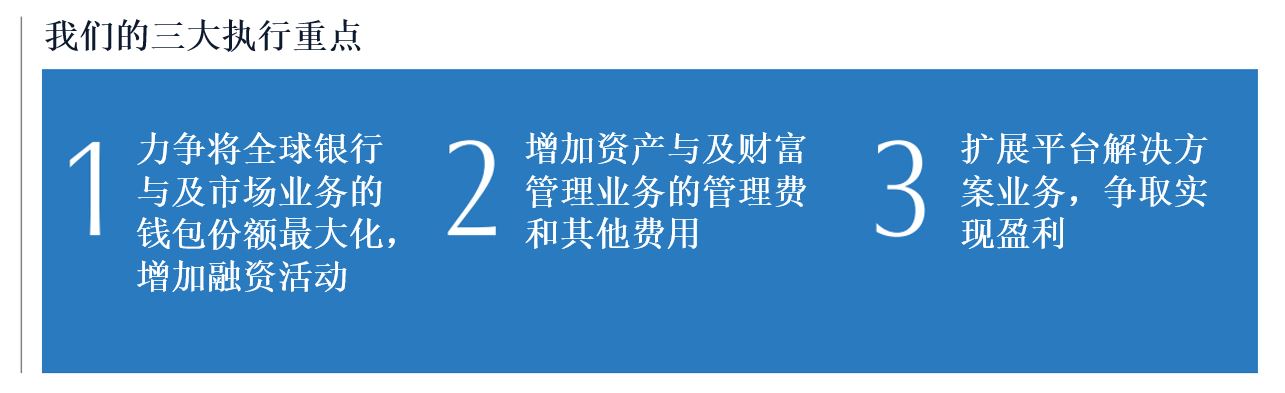

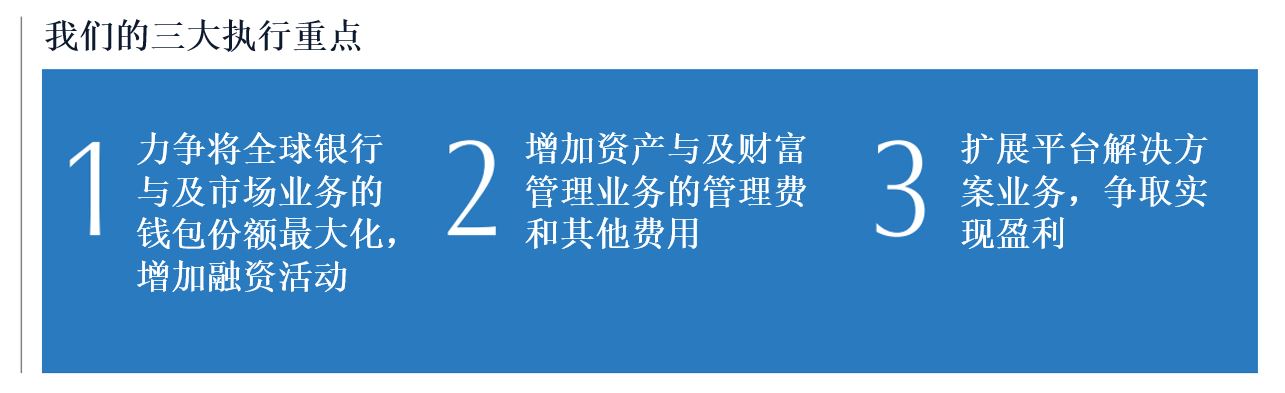

此次,我们采用新的架构进行业绩披露,并公布三大执行重点:1)将全球银行及市场业务的钱包份额最大化,增加融资活动;2)增加资产及财富管理业务的管理费和其他费用;以及3)扩展平台解决方案业务,争取实现盈利。我们相信我们有能力执行战略,并利用优势,实现所有业务板块的执行重点。

业务板块财务表现

全球银行及市场

我们的全球银行及市场业务表现亮眼。在过去24年间的23年里(注释3),我们在全球已完成的并购交易量方面排名第一,并且在2022年再度被评为首选顾问。在股票和股票挂钩承销以及高收益债券承销领域,我们排名第二。

在过去三年里,该业务仍然获得了显著的持续增长。我们的钱包份额增加了370个基点。(注释4)我们在固定收益、外汇和大宗商品(FICC)和股票融资活动净收入以16%的年均复合增长率(CAGR)增加到2022年逾70亿美元。三年前,我们为全球前100大机构客户中的51家提供服务,而如今,高盛FICC和股票业务团队服务的大机构客户增长至77家,跻身行业前三。(注释5)我们的优势业务得到了进一步的强化。

2022年,全球银行及市场业务的收入为325亿美元,比2021年下降了12%,显著增加的FICC净收入被投资银行收入的大幅下降抵消。然而,咨询业务录得了47亿美元的净收入,是我们历史上第二高的成绩。

资产及财富管理

在资产及财富管理方面,我们将公司内部几项不同的业务整合为一个强大的平台。自此,高盛是全球前五大主动型资产管理公司6和全球前五大另类资产管理公司(注释6),拥有一流的财富管理业务。公司目前资产管理规模超过2.5万亿美元。

2022年,我们在另类投资领域创下了融资纪录,共募得720亿美元。自2019年以来,高盛共已筹集近1800亿美元,距离2250亿美元的新融资目标已取得实质性进展。在这720亿美元的另类投资中,270亿美元来自财富管理业务平台。目前,高盛在美国的私人财富客户中贷款渗透率约为30%(注释7),增长潜力巨大。高盛的财富管理客户总资产(注释8)超过1万亿美元。

2022年,高盛资产及财富管理业务实现净收入134亿美元,比2021年下降39%。与股权和债务投资相关的净收入大幅下降,抵消了额外10亿美元的管理费和其他费用,以及私人银行和贷款净收入的强劲增长。全年管理费和其他费用为88亿美元,我们非常有望实现2024年超过100亿美元的目标。

平台解决方案

2022年,我们决定大幅收缩消费平台业务战略。

目前, 我们已缩小了新兴业务规模。我们正在努力推动该板块实现盈利,也在考虑消费平台的战略替代方案。

全公司成本

2022财年的运营成本总额为312亿美元,较2021年下降2%。尽管员工人数增加了10%,但薪酬和福利开支下降了15%,并在很大程度上被非薪酬费用的增加所抵消。非薪酬费用的增加主要与收购、交易相关成本和持续的技术投资有关。此外,与客户相关的市场开发成本较疫情期间的低水平有所上升。我们仍高度关注运营效率。我们积极减少费用,从而使公司可以依据运营环境适度调整。

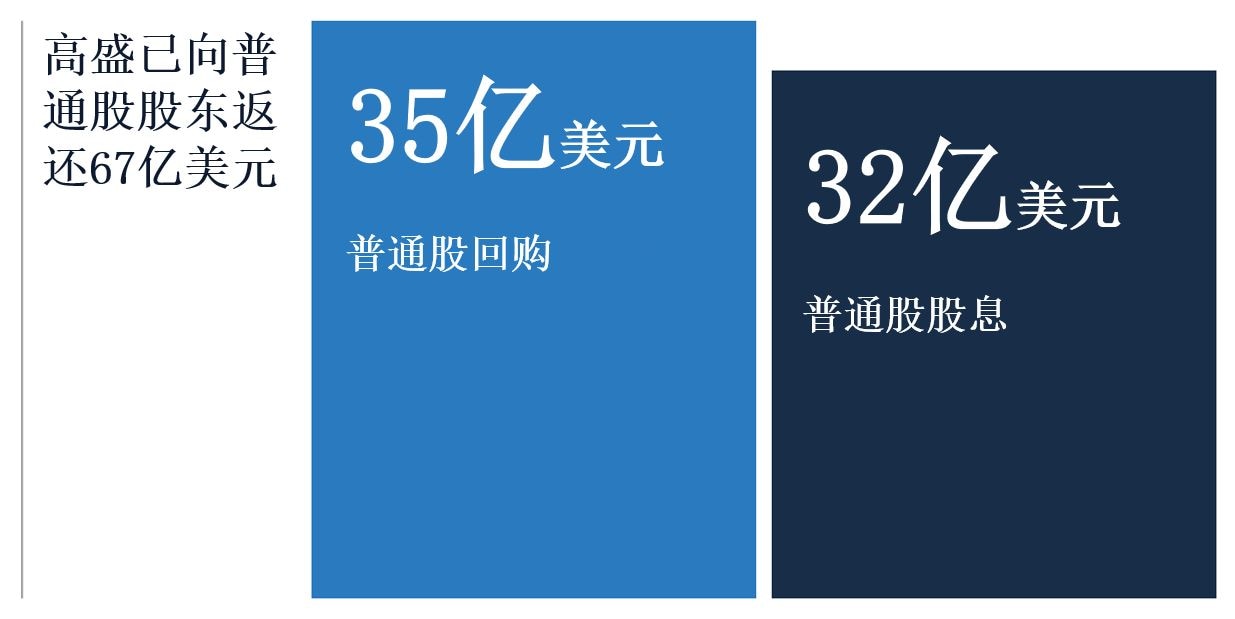

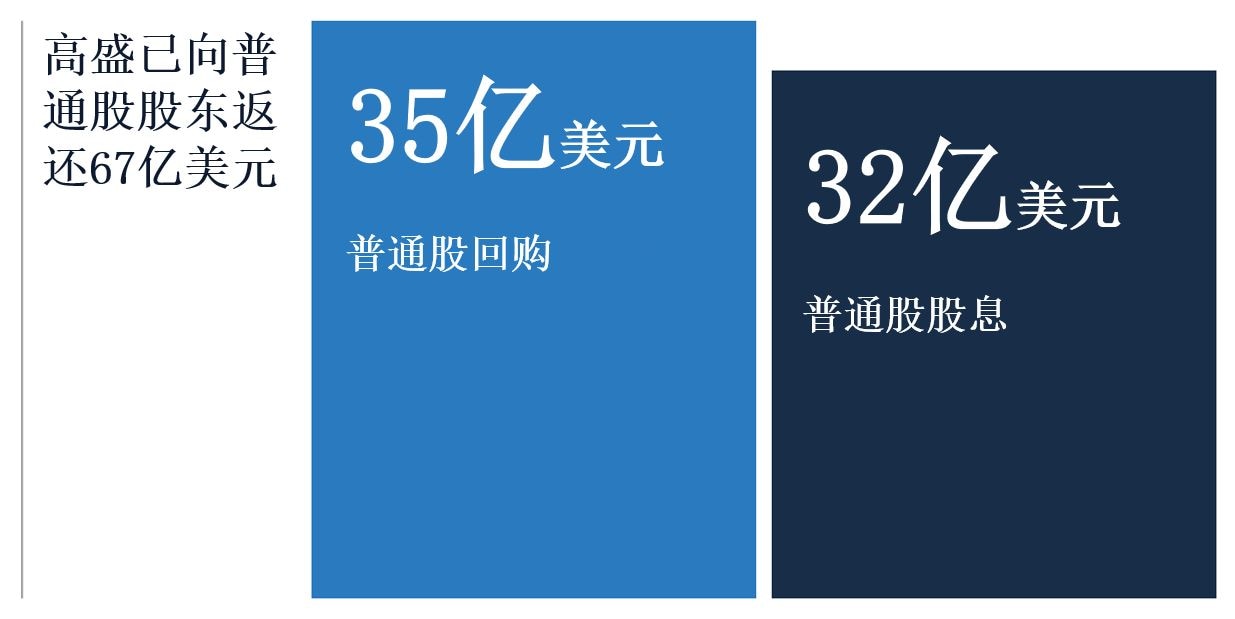

资产负债表

今年年底,我们的资产负债表为1.4万亿美元,较第三季度减少了1140亿美元,与去年同期相比相对持平,因为我们专注于积极管理我们的资源。年底存款为3870亿美元,同比增长约230亿美元,反映了私人银行、消费者存款及交易银行存款的增长。第四季度末期,我们标准化普通股一级资本充足率为15.0%,同比上升80个基点,距离2023年初13.8%的新资本充足率要求高出了120个基点。我们向普通股股东返还了67亿美元,包括35亿美元的普通股回购和32亿美元的普通股股息。

聚焦未来

我们认为,当下的战略能够助高盛在不同周期内实现财务目标。虽然在艰难的环境中实现目标回报率或许存在挑战,但过去几年的发展提高了我们的回报率下限,同时让高盛在更有利的市场中保持了上行态势,降低了整体波动性。在高盛所有的业务中,我们都着眼于未来。

高盛将排名第一的投资银行业务(注释9)与领先的FICC和股票业务相整合,使全球银行及市场业务继续提供强劲的回报。现在,我们专注于获取市场份额,尤其是在有利环境下,同时审慎管理资源。随着时间的推移,高盛业务组合的规模、广度和多样性已使收入保持相对稳定。过去几年,高盛的份额增长和融资收入增加,进一步提高了公司的韧性。我们将在该优质业务中持续为客户提供最高水平的服务。

资产及财富管理的业务受益于高盛的生态系统,能为客户提供广泛的产品和解决方案、独特的市场洞见和专业知识。我们专注于投资业绩和客户体验,从管理费、私人银行和借贷中产生更稳定的收入流。在全新的收入增长、利润率和普通股本回报率中期目标面前,我们将全力而为。该领域对我们而言蕴含着巨大的增长机会,在运营层面,我们已进行了大规模的部署。

平台解决方案方面,尽管这一业务量在公司整体层面占比较小,但我们认为这些新兴平台存在潜力。这一具吸引力的业务可以从净利息收益和费用中提供经常性的稳定收入,以此为终端客户提供技术先进的创新产品。

在整个公司层面内,高盛仍将不遗余力实现财务目标,强大的业务实力也使我们有信心实现这一目标。过去三年里,我们的平均普通股本回报率是14.8%,与我们的目标一致,较同业(注释10)平均水平高出320个基点。而且,如果排除2020年诉讼的影响,我们的平均普通股本回报率将高出大约130个基点。

展望未来,我们将致力于成为一家更透明、更可信赖的公司。对我们而言,这一点与业务目标同样重要。我们有意识地保持开放与随和,增强信息披露和投资者会议频次,定期更新业务发展战略。我们不断为公司和业务设定新目标,详细披露关键绩效指标以评估业务进展。

为了更好地协调员工的激励措施,我们也做出了重要改变:所有高盛管理委员会成员的年度股票薪酬100%均以基于业绩的股票形式获得,并与未来财务业绩挂钩。该举措尤其旨在加强合作,使高盛领导团队在创造长期股东价值的目标上保持一致。除此之外,我们的许多员工也是高盛的持股人。至此,我们将团结一致,共同驱动股东价值创造。

我们的员工

除了为客户提供服务、为股东创造回报以外,我们还专注于员工关怀。长期以来,我们致力于招聘、培养和提升具有多元背景、丰富经验和独到见解的最优人才。从分析员、经理到副总裁级别,我们已在员工多元化目标方面取得进展。使我们感到自豪的是,我们2022届的合伙人构成是有史以来最多元化的一届。尽管如此,在建立和保持多元化的领导团队方面,我们依然任重而道远。

投身社区

高盛有着持续投身于社区公益活动的悠久传统。

2023年是高盛“巾帼圆梦”万名女性创业助学计划项目15周年,该项目旨在通过为全球女性企业家提供商业和管理教育以及资金渠道,以促进经济增长。“巾帼圆梦”线下商业教育项目于2008年启动,并于2018年通过Coursera提供在线课程,进一步实现了大众化推广。2014年,该计划与国际金融公司(IFC)合作,启动了一项史无前例的全球融资项目——“女性企业家机遇基金”,为女性企业家提供资金渠道。截至2023年3月,该基金已惠及逾16.4万名女性企业家,超过了该计划启动时设定的十万受惠人目标,金融机构向女性拥有的企业提供的转贷金额增加了45亿美元以上。目前,高盛“巾帼圆梦”计划已覆盖来自150多个国家的20多万名女性。

在上述经验基础之上,2009年高盛又推出了标志性的“万家小企业”创业项目。目前,我们的教育项目已经服务了全美50个州的13,600多家小企业,该项目还与部分社区发展金融机构(Community Development Financial Institutions)合作,向小企业提供贷款。2020年,我们发起了新倡议计划“万家小企业之声”,帮助美国的小企业主对其关注的政策变革发声。2022年7月,我们在华盛顿特区召集了2,500多名企业家参加峰会,这是此类峰会中规模最大的一次,会上我们听取顶级商业领袖的意见,制定企业增长新策略,并与超过300名国会成员会面,呼吁政策行动。该项目推动了美国小企业协会(Small Business Administration)在20年来的首次重新赋能,并助力其现代化变革。

2021年,我们从这两个项目中汲取经验,启动了最新的“百万黑人女性”计划。该项目在头两年内已经取得切实进展,并获得了全公司的积极参与。我们已向116个组织、公司和项目承诺提供超过10亿美元的投资资金和超过2000万美元的补助金,以帮助超过18.4万名黑人妇女和女孩。其中部分实践包括:对由黑人女性牵头的技能提升公司CareAcademy进行成长型股权投资、发起高盛另类投资管理黑人股票机遇基金、高盛员工通过与“新领袖(New Leaders)”机构合作,担任黑人女校校长的高管教练等等。根据自身经验以及高盛咨询委员会的指导,我们认识到在帮助黑人女性方面,我们需要的不仅仅是好主意,而是合作伙伴。只有社会各界的共同努力,才能为下一代创造一个不同的经济格局。

可持续金融

我们长期关注的另一个领域是可持续发展。自高盛2005年建立环境政策框架以来,我们一直在金融服务领域中主动发声,先行提倡气候转型应变和面对其他关键环境挑战。2019年,我们宣布了将在10年内出资7500亿美元用于应对气候转型和包容性增长主题的融资、咨询和投资活动。仅三年内,我们就完成了大约55%的目标。凭借我们作为金融机构的经验以及从客户、合作伙伴方面获得的真知灼见,我们持续与政府公共部门沟通交流,推动资本流向可持续解决方案,帮助客户适应并积极推动向低碳经济的转型。解决大规模的市场缺口,绝非依靠一己之力,因此高盛将继续寻找战略合作伙伴,力求实现多方的优势互补。

持续迈进

依托高盛的战略、文化、人才和过往佳绩,我坚定地相信,我们有实力为客户提供优质服务。我们不会辜负客户的长久信赖。长期与全球影响力巨大的客户共事的我们,必将秉持优良传统,日耕不辍,精益求精,为客户提供卓越服务。

展望前路,我们将聚焦于助力客户迈向成功、驱动自身业务发展,依此为股东创造回报。我们着眼于提升回报率下限,实现跨周期目标。高盛管理层将关注核心优先事项,提升公司的实力和多元化。我相信,只要我们忠于自身的核心价值观、战略和员工,高盛未来之路定将更加辉煌。

苏德巍(David Solomon)

董事长兼首席执行官

Our signature newsletter with insights and analysis from across the firm

By submitting this information, you agree that the information you are providing is subject to Goldman Sachs’ privacy policy and Terms of Use. You consent to receive our newletter via email.