中国2021年股市展望: 紧跟 “十四五”

在新冠疫苗上市、中国经济显著复苏(点击查看高盛中国2021年经济展望)及中美关系更可预测的前景展望下,2021年作为“十四五”规划的开局之年成为众人翘首以盼的一年。

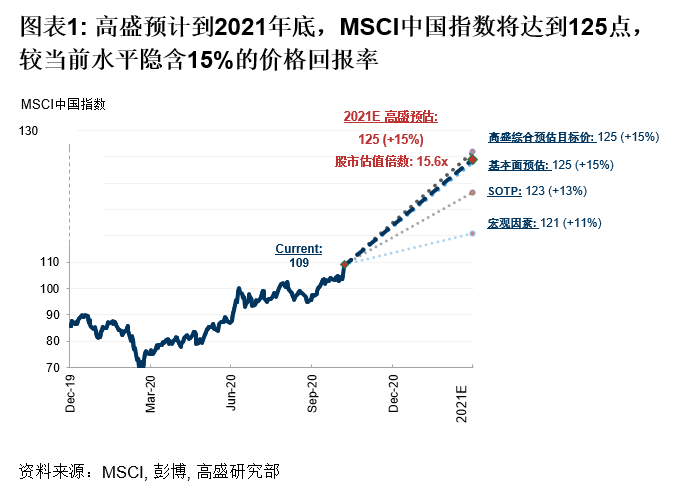

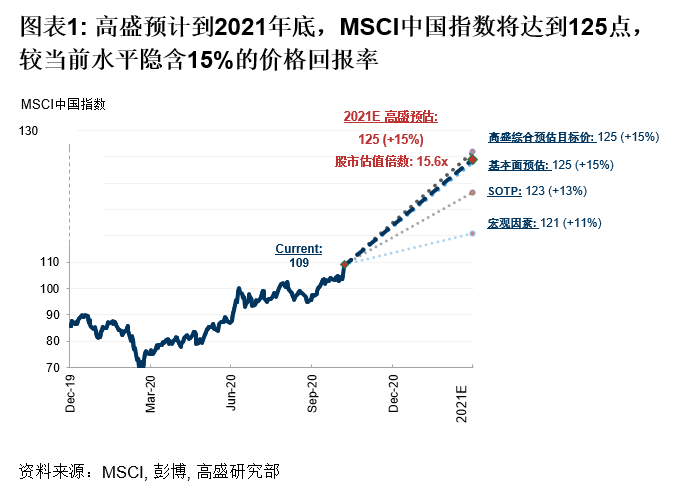

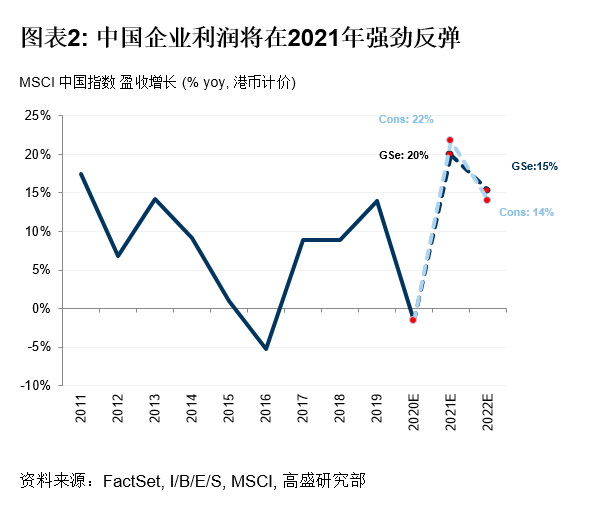

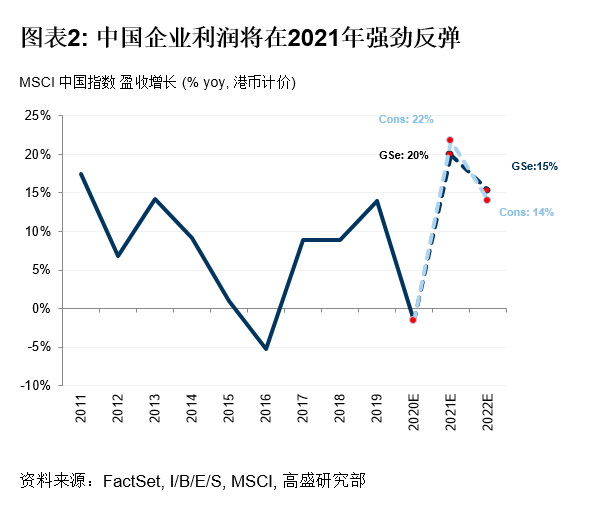

在这一背景下,高盛研究部预计MSCI中国指数和沪深300指数有望在2021年实现15%的回报率,归因于企业利润上升(预计2021/22年增长分别为20%及15% )但股市估值倍数因国内政策随着时间推移回归常态化而趋平(15.6倍)的影响。

政策一向是股市回报的重要推动力,这一点在中国独特的社会经济环境下表现得尤为突出。以往经验显示,根据国家的战略政策方向进行投资能够获得回报,高盛认为“十四五”规划将为三大重要趋势(数字化、自主化和内需,即 “5D” - Digitalization, Domestic Dependency, Domestic Demand)带来激动人心的增长机会,并重新定义未来有望获得超额收益的投资领域。

股票市场方面,企业利润预计将在2020/21年增长15%/20%,得益于有利的基数效应并受到向“新兴中国”和数字经济持续结构性转型的支撑,预估“新兴中国”和数字经济2021年将贡献37%的盈利份额并带来12个百分点的每股盈利增长。

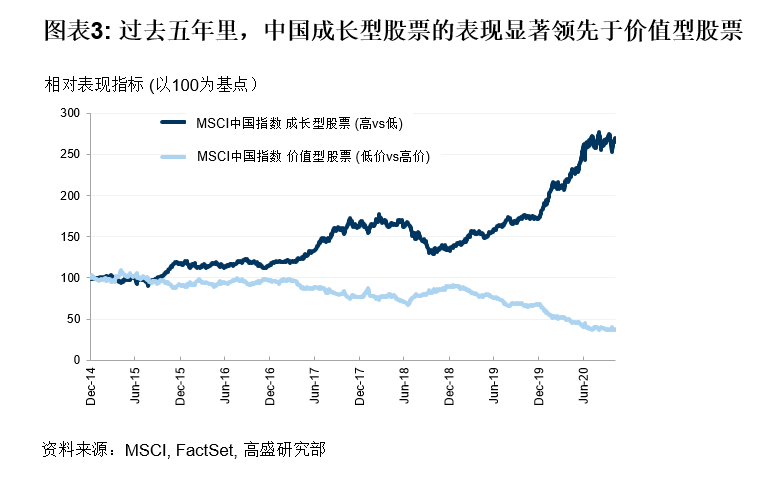

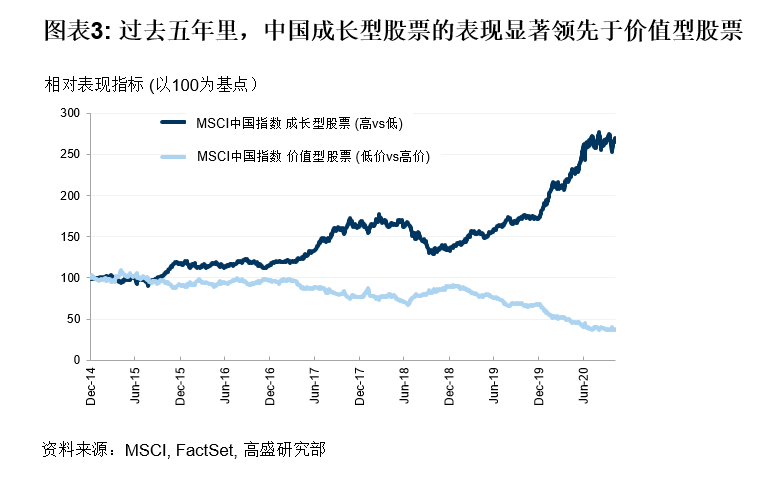

实际上,这两大板块的崛起(目前占到MSCI中国指数市值的67%与50%)已从根本上改变了高盛研究部分析中国股票估值的方式: 中国市场估值目前处于历史区间顶端(15.6倍,2.3个标准差),但我们并未采用自上而下的“地毯式”方式来计算指数的目标市盈率,而是应用部分加总估值框架,并将成长型股票应得的估值溢价考虑在内。这一方法显示,到2021年底MSCI中国指数的公允市盈率为15.6倍,较当前水平并没有变化,这表明如果实现强劲盈利,那么能够在股市久期担忧因素产生影响之前(即全球复苏步伐加速之时,可能在二季度以后)维持较高的估值倍数。

仓位较低仍是中国股票流动性正面的锚定因素:全球主动型基金对中国H/A股的低配幅度处于历史高位(-410个基点),尽管中国的金融市场改革不断推进且IPO市场非常活跃,并可能由此带来结构性配置利好及策略性交易机会。

综上,宏观和市场环境对中国股市今年年末强势收官和明年初良好开局构成支撑,也促成了高盛认为中国仍是区域市场上首选投资之一的观点。

2020年让大家都再一次认识到对未来有限的预知能力,但高盛认为,如果在中国市场投资时采取更具战略眼光的长期观点,那么预测误差带来的负面影响将更小。具体来说, 2021年的投资建议与结构性增长息息相关,旨在获益于政策带来的内生增长潜力、消费品崛起、医疗/技术进步及固定资产投资导向的根本性转变(点击查看中国新基建)。

鉴于未来两年股市对应的估值较高且每股盈利年均复合增速达17%,市场面临以下的下行风险:

- 中美关系: 高盛的中美关系指标最近有所缓和,因为在拜登大选获胜后,市场对中美贸易摩擦(特别是贸易限令和关税)的预期可能缓解。但部分不确定因素尚未完全体现在中国股票估值中。

- 中国房地产: 中国住宅市场很可能是全球第二大资产类别(如果计入库存后甚至是最大的资产类别),名义价值仅次于美国债券市场。从经济的角度来看,高盛的经济学家估测住房板块对GDP的贡献约为20%(通过房地产固定资产投资、房地产建设供应链、消费及财富效应等直接和间接渠道)。因此有必要密切关注高层决策者对“房住不炒”的反复强调及其对总需求的影响。

- 中国杠杆: 政策不断正常化以及决策者对控制金融风险的关注可能引起资产市场间或出现震荡,特别是债券违约情况增加(尽管从全球来讲仍处较低水平)和对高负债率企业的系统性担忧。总之,系统整体杠杆水平已达到历史高点,意味着在其他条件相同的情况下,风险资产对流动性状况变化的敏感性上升。

- 对民营企业的监管: 民营企业目前占MSCI中国指数市值的77%,日均交易额占比68%。如果监管部门如2018年普遍担忧的收紧对民企板块的监督,那么该板块的股票风险溢价可能上升,从而令市场估值承压。

Our signature newsletter with insights and analysis from across the firm

By submitting this information, you agree that the information you are providing is subject to Goldman Sachs’ privacy policy and Terms of Use. You consent to receive our newletter via email.