从中国国债纳入富时罗素指数看中国债券市场

国际指数公司富时罗素 (FTSE Russell) 于上周表示将于2021年10月份开始分阶段将中国国债纳入富时世界国债指数 (WGBI, World Government Bond Index)。至此,中国国债已经被全球三大债券指数提供商覆盖。高盛研究部预估中国国债将占富时世界国债指数的5.7%权重,将吸引超过1,400亿美元的外国资金流入中国债市。

常驻纽约的高盛品牌与内容策略联席主管 Liz Bowyer 与常驻香港的高盛亚太区固定收益、外汇和大宗商品联席主管James Houghton对话,探讨中国债券市场的发展、资金流向以及中国国债被纳入富时罗素指数背后的驱动因素及对投资者的意义。

全球资金加速流入中国市场

随着中国资本市场加速开放,有越来越多国际投资者表示对中国资产感兴趣,而如何投资中国境内债券市场更是高盛全球市场部客户非常关注的议题之一。五年前外资持有的中国债券大约是800亿美元,而现在这个数字已经攀升到3,800亿美元,这其中的2,000亿美元资金流入更是过去两年间发生的。根据每月资金流向判断,高盛相信外资流入中国债市的速度还会再提升,因为今年7-8月每月的流入量已经从以往每月平均的60-80亿美元上升到了200亿美元。

资金流入的驱动因素

高盛认为外资加速投入中国债券市场的因素可以从两个层面来分析:

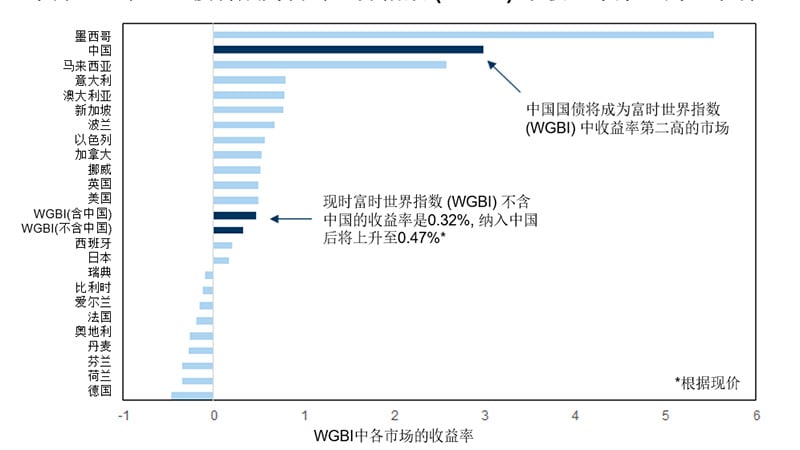

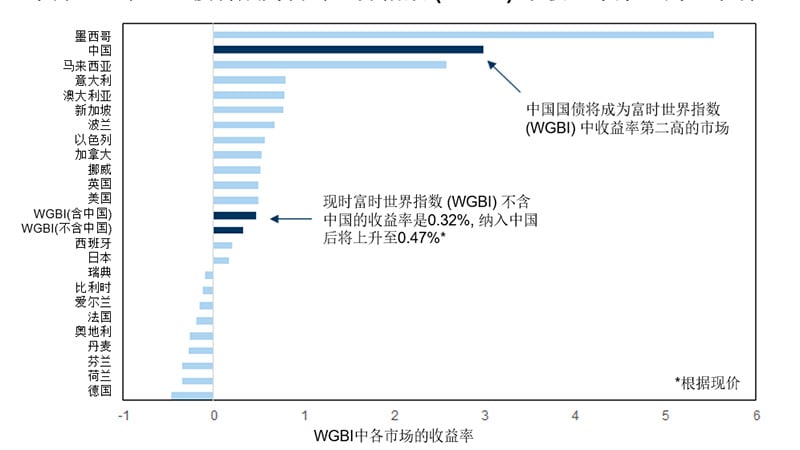

从基本面来看,在低利率的大环境之下,中国国债相比全球其他政府债券的收益率是非常具有吸引力的。以10年期国债为例,现时德国国债的收益率是-0.5%,日本接近0,美国国债收益率约为0.67%,但中国国债却有高达3.08%的收益率 (以影片录制北京时间9月25日为准)。过往中国国债的走向与全球固定收益资产的关联性也较弱,所以提供了投资者分散投资风险的好方法。随着中国资本市场改革开放加速及中国经济在疫情之后的强力复苏,外资对于投入中国的信贷市场也更加有信心。

技术层面的驱动因素亦非常重要。中国的债券市场规模位居全球第二或第三已经有一段时间,但受限于对外资进入的限制,它一直没有受到相对应的市场关注。最近的市场改革开放举措,例如更有弹性的结算方式、更高的债券流动性、第三方外汇管理和交易时间的延长等,都非常有助于增进中国债券的流动性,也降低了外资进入中国债市的难度。

几年前,投资者需要中国政府机构的特定许可才能进入中国债市,所以首先取得许可的通常都是各国的央行或是主权基金。现在境外投资者除了可以通过债券通由香港市场进入中国,也可以采用银行间债券市场的直接投资模式 (CIBM Direct)。有些境外投资者也会透过总收益互换这种信用衍生性产品来参与中国的债券市场。

中国国债被纳入富时罗素指数的重要性

基于被动指数型基金的庞大市场规模,债券被纳入重要指数在固定收益市场范畴中被视为一大重要里程碑。去年,中国国债首次被纳入彭博巴克莱全球综合指数 (Bloomberg Barclays Global-Aggregate Index) 和摩根大通旗舰指数 (J.P. Morgan Government Bond Index),再加上富时罗素宣布明年10月开始分阶段将中国国债纳入其指数——目前追踪富时指数的资金约有2.5兆美元,所以如果根据高盛研究部预估中国国债届时将占指数5.7%的权重推断,表示约有1,400美元的新外资将会流入中国债市。虽然这些资金必须等到2021年10月才会分阶段流入,富时罗素的这项宣布也将大家的目光再次聚焦到中国市场。

中国属于新兴还是发达市场?

中国到底属于新兴还是发达市场是许多投资者争论已久的问题——部分投资者觉得中国属于新兴市场,因为其资本市场相对封闭且相比欧美发达市场仍有更趋成熟的空间;而有些投资者从收益率的角度出发,认为如果以印度或印尼为例的新兴市场国债可以取得6-7%收益率,中国国债的3%收益率好像又使其偏向发达市场。

所以此次富时罗素指数纳入中国国债非常重要,是因为这个指数一向被视为追踪发达市场债券的指标之一。从投资者的角度来看,这决定反映了富时罗素对中国资本市场开放的进展得以肯定,除了将吸引更多主动型资金进入中国,也影响到了许多将资产投入被动指数型金融商品的投资者。

中国债市的投资者类型

以进入中国境内债券市场的先后来说,首先是央行、各类主权基金及亚洲投资者,接着是欧洲的资产管理经理近五年的加入,继而是美国投资者对中国债市的关注,流入资金来自于主动型和被动型基金。高盛的经济学家认为外资流入将有利于人民币升值,预计一年内美元/人民币汇率将升至6.50,也会让投资者更愿意将资产配置到中国债券。

资金流的可持续性?

高盛的全球市场部和研究部对“1兆美元外资流入中国”的讨论已久,富时罗素宣布将中国国债纳入指数更印证了这样的观点。高盛认为资金流入中国的速度还会提升,所以也持续致力于为客户打造更完善的投资平台。

Our signature newsletter with insights and analysis from across the firm

By submitting this information, you agree that the information you are providing is subject to Goldman Sachs’ privacy policy and Terms of Use. You consent to receive our newsletter via email.